اخبار:

- مهلت ارسال ارزش افزوده زمستان 1403

- نحوه محاسبه مالیات بر ارزش افزوده طلا در ۱۴۰۴ معافیتها و جرایم

- اکسل حقوق دستمزد سال 1404

- افزایش حقوق 1404 به همراه جدول پایه سنوات و نکات مهم

- تحلیل جدول شناسه کالا در stuffid

- مشکلات ارسال صورتحساب با الگوی صادرات در سامانه مودیان (اعشار)

- ثبت و بررسی وضعیت صورتحسابها در سامانه مودیان

- نحوه صدور صورتحساب برای فروش طلای خام - طلای آبشده

- راهنمای اظهارنامه مالیات بر ارزش افزوده تابستان 1403

- لینکهای مهم و کاربردی برای حسابداران، مشاوران مالیاتی، و فعالان اقتصادی

مالیات بر حقوق: قوانین، معافیتها و آرای دیوان عدالت اداری

مالیات بر درآمد حقوق یکی از موضوعات مهم در نظام مالیاتی کشور است که تحت تأثیر قوانین دائمی، قوانین بودجه سالانه و تفسیرهای دیوان عدالت اداری قرار میگیرد. در ادامه، به بررسی این موارد با تأکید بر قوانین مرتبط و آرای دیوان عدالت اداری میپردازیم.

1. چارچوب قانونی مالیات بر درآمد حقوق

مواد 82 و 83 قانون مالیاتهای مستقیم:

-

ماده 82: کلیه درآمدهایی که شخص حقیقی در خدمت دیگری بهعنوان حقوق یا مزایا (اعم از مستمر یا غیرمستمر) دریافت میکند، مشمول مالیات است.

-

ماده 83: درآمدهای مشمول مالیات شامل حقوق پایه، حق شغل، حق شاغل، اضافهکار، پاداش، حقالزحمه، حق تدریس، حق تحقیق، کارانه، و هر نوع پرداخت نقدی یا غیرنقدی دیگر است که به کارکنان پرداخت میشود.

این مواد، مبنای اصلی شمول مالیات بر درآمد حقوق هستند و تمامی پرداختهایی که در قالب مزایا به کارکنان تعلق میگیرد، بهصورت کلی مشمول مالیات محسوب میشوند.

2. تغییرات ناشی از قوانین بودجه سالانه

قانون بودجه سال 1403 (بند «ث» تبصره 15):

در سال 1403، قانون بودجه بهصراحت بیان میکند:

- تمامی درآمدهای حاصل از حقوق و مزایا (مستمر و غیرمستمر)، تحت هر عنوان، مشمول مالیات است.

- این حکم شامل مواردی نظیر اضافهکار، کارانه، پاداش، و مزایای رفاهی نیز میشود، حتی اگر در قوانین دائمی استثنایی برای آنها ذکر شده باشد.

چالشهای ناشی از قوانین بودجه سالانه:

- قوانین بودجه معمولاً برای یک سال مالی اعتبار دارند، اما در بسیاری از موارد، احکام آنها با قوانین دائمی (مانند قانون مالیاتهای مستقیم) در تناقض قرار میگیرد.

- بهعنوان مثال، گسترش دامنه شمول مالیات در قانون بودجه ممکن است با معافیتهایی که در قوانین دائمی آمدهاند، تداخل داشته باشد و موجب اختلاف نظر میان سازمان امور مالیاتی و مودیان شود.

3. آرای دیوان عدالت اداری در خصوص مالیات بر درآمد حقوق

رأی شماره 601 مورخ 1389/12/9

- موضوع: ابطال بخشنامه شماره 33553 مورخ 12/4/1387 سازمان امور مالیاتی کشور.

- خلاصه شکایت: درخواست ابطال بخشنامهای که مزایای رفاهی و انگیزشی کارکنان دولت را مشمول مالیات بر درآمد حقوق کرده بود.

- دفاع سازمان امور مالیاتی: سازمان امور مالیاتی استدلال کرد که مزایای رفاهی و انگیزشی بهعنوان بخشی از درآمد شاغلین، مشمول مالیات بر حقوق هستند.

- رأی دیوان: دیوان عدالت اداری این بخشنامه را ابطال و تأکید کرد که مزایای رفاهی و انگیزشی غیرنقدی کارکنان نباید مشمول مالیات بر درآمد حقوق قرار گیرند.

رأی شماره 140331390001065411 مورخ 1403/5/9

- موضوع: ابطال نامه شماره 232/5290/ص مورخ 1401/3/23 مدیرکل دفتر فنی و مدیریت ریسک مالیاتی سازمان امور مالیاتی کشور.

- خلاصه شکایت: درخواست ابطال نامهای که مزایای رفاهی و انگیزشی را مشمول مالیات بر درآمد حقوق کرده بود.

- دفاع سازمان امور مالیاتی: سازمان امور مالیاتی استدلال کرد که این مزایا به دلیل پرداخت مستقیم یا غیرمستقیم به کارکنان، مشمول مالیات هستند.

- رأی دیوان: دیوان عدالت اداری نامه مذکور را ابطال کرد و اعلام نمود که مزایای رفاهی و انگیزشی (اعم از نقدی یا غیرنقدی) نباید مشمول مالیات قرار گیرند.

رأی شماره 2685 مورخ 1401/11/18

- موضوع: ابطال بخشنامهای که مزایای رفاهی را مشمول مالیات کرده بود.

- خلاصه شکایت: درخواست حذف الزام پرداخت مالیات بر مزایای رفاهی کارکنان.

- دفاع سازمان امور مالیاتی: سازمان امور مالیاتی این بخشنامه را برای جلوگیری از فرار مالیاتی و افزایش شفافیت مالی صادر کرده بود.

- رأی دیوان: دیوان عدالت اداری این بخشنامه را غیرقانونی تشخیص داد و مزایای رفاهی غیرنقدی را معاف از مالیات اعلام کرد.

رأی شماره 2831 مورخ 1400/10/28

- موضوع: معافیت خدمات مشمول مالیات بر درآمد حقوق از مالیات بر ارزش افزوده.

- خلاصه شکایت: درخواست ابطال بخشنامهای که خدمات مربوط به مالیات حقوق را مشمول مالیات بر ارزش افزوده میکرد.

- دفاع سازمان امور مالیاتی: سازمان امور مالیاتی بیان داشت که این خدمات، بخشی از فرآیند مالیاتی هستند و نباید معاف باشند.

- رأی دیوان: دیوان عدالت اداری خدمات مرتبط با مالیات بر حقوق را از شمول مالیات بر ارزش افزوده معاف دانست.

رأی شماره 3274 مورخ 1400/12/17

- موضوع: تأکید بر معافیت خدمات مرتبط با مالیات بر درآمد حقوق از مالیات بر ارزش افزوده.

- خلاصه شکایت: درخواست معافیت خدمات مشمول مالیات حقوق از پرداخت مالیات بر ارزش افزوده.

- دفاع سازمان امور مالیاتی: سازمان امور مالیاتی مجدداً استدلال کرد که خدمات ارائهشده در این حوزه، مشمول مالیات بر ارزش افزوده هستند.

- رأی دیوان: دیوان عدالت اداری مجدداً این خدمات را از شمول مالیات بر ارزش افزوده معاف دانست و حکم به ابطال بخشنامه صادره داد.

4. اختلاف در تفسیر قوانین

رویکرد سازمان امور مالیاتی:

- سازمان امور مالیاتی در مواردی تلاش کرده است تا با استناد به قوانین بودجه، دامنه شمول مالیات بر درآمد حقوق را گسترش دهد. این امر شامل مشمول کردن مواردی مانند یارانه غذا، کمکهزینه ایاب و ذهاب، یا سایر مزایای رفاهی میشود.

رویکرد دیوان عدالت اداری:

- دیوان عدالت اداری در آرای مختلف (مانند آرای مذکور در بالا) تأکید داشته که سازمان امور مالیاتی نمیتواند فراتر از نص صریح قوانین دائمی، موارد جدیدی را به دایره شمول مالیات بیفزاید.

نتیجه این اختلاف:

- دیوان عدالت اداری در برخی موارد بخشنامهها و رویههای سازمان امور مالیاتی را ابطال کرده و معافیتهایی را که در قوانین دائمی ذکر شدهاند، مجدداً مورد تأیید قرار داده است.

نظر شخصی نگارنده

به عقیده بنده همه موارد مشمول مالیات هستند به جز موارد ذکر شده در مواد 91 و 92 که رویه سازمان هم به همین شکل میباشد اما نظر دیوان معافیت میباشد. ضمنا نامه رییس دیوان به رئییس سازمان امور مالیاتی در سایت جهت بررسی بیشتر مطالعه شود.

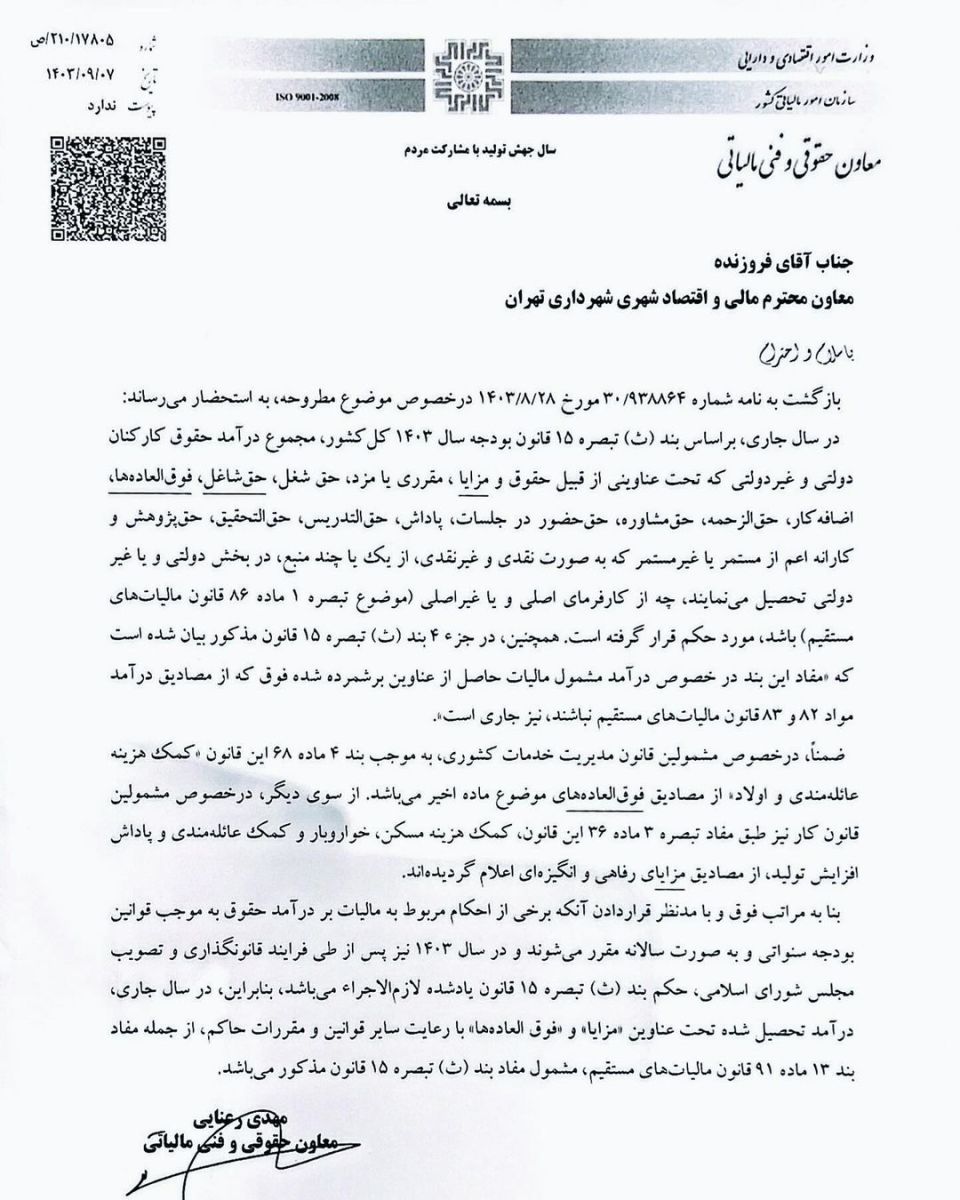

پاسخ رییس سازمان امور مالیاتی در پاسخ به نامه ریاست دیوان

.jpg)

پاسخ معاونت حقوقی سازمان